相続税の配偶者控除とは?申告義務はある?控除の要件と控除額

相続税の配偶者控除とはなにか、ご存知ですか?

相続税法には「配偶者の税額の軽減制度」があります。

そのためほとんどの場合、亡くなった方の配偶者には相続税がかかりません。

それが本当なら、すべて配偶者に相続すれば相続税の節税になるじゃん♪

ということになりますね。

でもこれって本当でしょうか???

この記事では相続税の配偶者控除とはどんな制度なのか、デメリットとなることはあるか、詳しく解説します。

Contents

相続税の配偶者控除とは?少なくとも1.6億円の相続が非課税に

亡くなった方(被相続人)の配偶者は、相続税が軽減されます。

では、どの程度の控除が受けられるのでしょうか。

被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからない

- 1億6千万円

- 配偶者の法定相続分相当額

※国税庁ホームページより抜粋

配偶者は、課税遺産総額(正味の遺産額)が「1億6千万円か、配偶者の法定相続分相当額」を比較して、多い金額のほうが控除枠になります。

つまり亡くなった方の配偶者は「少なくとも1.6億円分の相続は非課税になります」ということなんです。

ちょっと分かりにくいので、具体的な例で説明します。

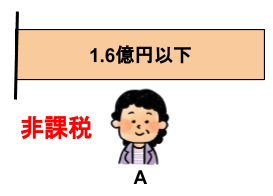

夫の遺産3,000万円を相続したAさん(妻・ほかに相続人なし)の場合

→1.6億円以下なので非課税

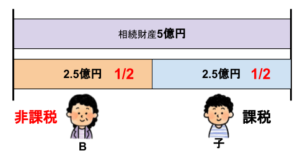

夫の遺産5億円のうち、子供と2.5億円ずつ分けて相続したBさん(妻)の場合

→妻の法定相続分(相続財産のうち1/2)の相続なので非課税

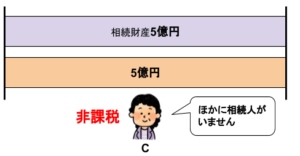

夫の遺産5億円を相続したCさん(妻・ほかに相続人なし)の場合

→妻の法定相続分(ほかに相続人がいなければ妻の法定相続分は100%)なので非課税

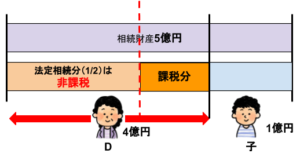

夫の遺産5億円のうち、子供が1億円、妻であるDさんが4億円相続した場合

→法定相続分より多い部分(4億円-2.5億円)に課税される

このように配偶者は、相続税に関してはかなり優遇されています。

お年寄りと結婚したいと考える遺産目当ての方もときどきおられるようですが、そうしたくなる理由もちょっと分かる、かも!?:;(∩´﹏`∩);:

法定相続人と法定相続分について詳しい解説は、「法定相続人の範囲や順位、それぞれの配分とは」をお読みください。

相続税どう計算すればいいかわからない方はこちら

ここまでの説明を読んできて「相続税の計算自体、何がなんだかよくわからない」という方は、いちど相続税専門の税理士さんに相談してみるのもいいかもしれません。

どの税理士がいいのかわからない

そもそも自分の場合、税理士が必要なのかな?

そんな疑問をお持ちの方にオススメなのが税理士ドットコム ![]() 。

。

税理士ドットコムでは税理士が必要なあなたに、ご希望にピッタリ合った税理士さんを無料で紹介できます。

ご希望に合わない場合は何度でも無料で紹介してくれ、税理士報酬引き下げの交渉もサポートしてもらえるので、初めて税理士に相談する方でも安心です。

そもそも税理士ドットコムは、運営会社が上場企業 😯 。

相続税で悩む前に信頼と安心の上場企業で、あなたの相続税申告を任せてみてはいかがですか?

なぜ配偶者は優遇される?相続税の軽減措置がある理由

なぜ配偶者にのみ、手厚い相続税の優遇制度があるのでしょうか?

その理由は、次のとおりです。

- 財産は「夫婦で築き上げたもの」という考え方のため

- 配偶者は同年代であることが多く、時を置かずに相続が起きる確率が高いため

- 遺された配偶者の生活を守るため

たとえば亡くなった夫の遺してくれた財産が「家と土地」だけだったとします。

すると夫が亡くなったあと、妻は相続税を払うため家と土地を手放さなければならなくなり住む家まで失ってしまいかねません。

また同年代の夫婦であれば、亡くなる時期も近くなりがち。

相続税を支払った後また次の相続が発生し、相続税を二重に支払うことになる可能性が高いのです。

そのような不条理を防ぐために、配偶者に関しては、相続税の優遇制度が設けられています。

相続税の配偶者控除の要件とは?婚姻期間は関係する?

相続税の配偶者控除を受けるためには、どのような要件があるのでしょうか。

ここでは相続税の配偶者控除を受けられる要件について解説します。

1、戸籍上の夫婦であること!婚姻期間は1日でもOK

まずは戸籍上の婚姻関係にあることが前提条件です。

婚姻期間は関係なく、極端な話、亡くなる一日前に婚姻届けを出していても控除は受けられます。

しかし愛人や内縁の妻、事実婚の関係では適用されません。

2、相続税の申告期限までに遺産分割されていること

相続税の配偶者控除を受けるためには、申告期限までに遺産分割を済ませておきましょう。

遺産分割されていなければ、控除を受けられる額を確定できないからです。

ただし相続税の納税期限(相続開始から10カ月以内)までに分割できなかった場合、相続税の申告書(または更生の請求書)に「申告期限後3年以内の分割見込書」を添えて提出すれば、そのときまでに遺産分割が間に合わなくても、後から控除の適用が受けられます。

3、仮装または隠蔽されていた財産ではないこと

相続税の配偶者控除を受けられる要件に、「仮装又は隠蔽されていた財産ではないこと」とあります。

相続税を偽って申告していたことが税務調査で発覚し、正しい税額を申告しなおす場合、配偶者控除を受けることはできません。

4、無申告はNG!配偶者の税額軽減を受けるための手続は必要

相続税の配偶者控除を受けるためには、申告の必要があります。

控除を受けるためには申告義務が生じますので、かならず期限までに税務署に申告しましょう。

相続税の配偶者控除にデメリットはある?思わぬ落とし穴に注意

「いいことづくめ」に見える相続税の配偶者優遇制度ですが、何かデメリットはあるのでしょうか?

相続税の配偶者控除に関するデメリットとは、1.6億円まで無税になるからといって、配偶者が相続を独り占めしすぎると生じるとされています。

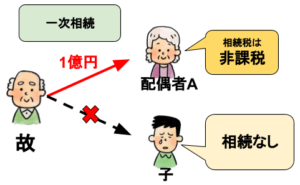

たとえば夫を亡くしたAさんは、1.6億円まで無税になるため、夫の遺産(1億円)を100%相続しました。

相続税の配偶者控除を利用したので、徴収される相続税は0円ですね。

ところが数年後に妻のAさんも亡くなり、ふたたび相続が発生。

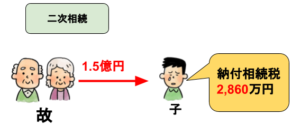

Aさんは夫から相続した財産のほかに、Aさんは自分の財産を5,000万円持っていました。

そのため1億5千万円の相続を、一度に受けることになります。

子が15,000万円(1.5億円)を一度に相続した場合、15,000万円-基礎控除3,600万円=11,400万円(課税遺産総額)

税率は40%、控除額は1,700万円なので、11,400万円×40%-1,700万円=2,860万円

納付相続税額の合計は単純計算すると、2,860万円になります。

一次相続・二次相続とは

片親が亡くなった時に起きる相続を一時相続、それに続きもう片方の親も亡くなったときの相続を二次相続といいます

しかしもし最初に全額相続したAさんの相続分がもっと少なかった場合は、どうなるでしょうか?

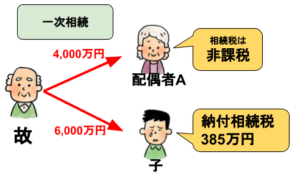

たとえばAさんは4,000万円、子供は6,000万円相続した場合を考えてみましょう。

相続人が増えると、まず基礎控除額が上がります。

10,000万円-基礎控除4,200万円=5,800万円(課税遺産総額)

この課税遺産総額を法定相続分で分けます。

5,800万円×1/2=2,900万円

3,000万円以下の相続税率は15%、控除額は50万円なので、、、

Aさん・・・2,900万円×15%-50=385万円→非課税

子・・・2,900万円×15%-50=385万円→納付相続税額 と、なります。

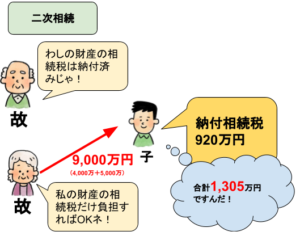

そして数年後に妻のAさんが亡くなったときには、Aさんの相続財産である5,000万円の相続が起きますね。

すると子供が支払う相続税は、いくらになるでしょうか。

9,000万円-基礎控除3,600万円=5,400万円(課税遺産総額)

1億円以下の相続税率は30%、控除額は700万円なので、5,400万円×30%-700=920万円→納付相続税額となります。

前の相続で支払った納付相続税額を合わせると、385万円+920万円=1,305万円。

配偶者控除をいっぱいまで利用した場合、トータルで子供が納める相続税・・・2,860万円

配偶者控除をいっぱいまで利用せず相続財産をわけた場合、トータルで子供が納める相続税・・・1,305万円

だいぶ違いますよね!

これでお分かりかと思いますが、はじめに配偶者控除の控除枠いっぱいまで使って相続してしまうと、二次相続が起きたときに莫大な相続税が発生してしまう可能性があるのです。

これは相続税率が、相続した額が多ければ多いほど税率が上がる「累進課税」だから。

相続のタイミングと割合次第では、納付税額に大きく違いが出るということを覚えておきましょう。

相続税率については、「相続税の税率表!控除額を差し引いて計算する方法」をお読みください。

相続税の配偶者控除まとめ!遺産分割の割合を考えて賢く節税を

この記事では、相続税の配偶者控除について解説してきました。

このように配偶者を重税から守る制度は、伴侶に先立たれ、生活力のない高齢者にとってはなおさら、「なくてはならない」ものです。

しかし「のちのち国に徴収される相続税の総額」を考慮すると、配偶者控除をいっぱいまで使うことは必ずしも効率的ではないことがわかります。

だからといって、息子さんや娘さんが「税金を安くするには初めから相続を分けたほうが絶対トクなんだよ!」と、親から配偶者の相続分をムリヤリ取り上げるようなことはやめたほうがいいでしょう。

それは夫婦が力を合わせて築いた「親」の財産であることを、くれぐれも忘れずに。

謙虚な気持ちを忘れず、あなたの親御さん望むことは何かを考え、まずは一つの提案として話し合うことをオススメいたします。