葬式費用は確定申告できないの?葬式費用が控除できる方法を紹介

親や配偶者など家族が亡くなったときの葬式費用は、けっこう大きな出費ですね。

しかし高いからといって、葬式費用を削減するわけにもいきません。

必要な経費なんだから、税金の控除はできないのだろうか?

こう考えるのはもっともなことです。

この記事では「葬式費用が確定申告できるかどうか」また「ほかに葬式費用で税金が安くなる方法はないのか」など葬式費用の税控除について解説します。

Contents

葬式費用は確定申告できない !なぜなら所得税とは無関係だから

結論から先にいうと「葬式費用は確定申告できません」。

そもそも確定申告とは、一年間に得た所得を計算し納税額を確定する手続きのこと。

所得とは無関係の葬式費用を、所得税から控除することはできないので注意してくださいね。

ただし準確定申告は必要!亡くなった方の所得の申告は4カ月以内

葬式費用を確定申告し、ご遺族の課税所得から控除することはできません。

しかし「亡くなった方の確定申告(準確定申告)」は亡くなった方の代わりにご遺族が行う必要があるんですよ。

準確定申告とは

亡くなった方が、その年の1月1日~死亡した日までの所得金額および税額を計算し、期日までに申告と納税を行うこと。

ちなみに準確定申告は、相続開始から4カ月以内に済まさなければならないという決まりになっています。

複雑な相続税の計算や節税対策は、税理士にすべてお任せ!

「相続税やら準確定申告やら、計算は難しいなあ」という方、多いですよね。

時間も手間もかかる相続についての税務処理は、相続税専門の税理士さんに相談してみるといいでしょう。

どの税理士がいいのかわからない

税理士に依頼すると費用が高くつんでしょ?

そんな不安をお持ちの方にオススメなのが税理士ドットコム ![]() 。

。

税理士が必要なあなたに、ご希望にピッタリ合った税理士さんを無料で紹介できます。

ご希望に合わない場合は何度でも無料で紹介してくれ、税理士報酬引き下げの交渉もサポートしてもらえるので、初めて税理士に相談する方でも安心です。

そもそも税理士ドットコムは、運営会社が上場している企業なので信頼できるんですよ 🙂 。

相続税で悩む前に信頼と安心の上場企業で、あなたの相続税申告を任せてみてはいかがですか?

葬式費用が控除できるのは相続税

先ほども説明したとおり、葬式費用を確定申告はできません。

しかしお葬式にかかった費用は、相続税を減らすことができます。

そもそも相続税の税率は10~55%、課税遺産総額の多い人ほど税率が高くなる仕組みなんです。

相続税の税率と計算方法についての詳しい解説は、「相続税の税率表!控除額を差し引いて計算する方法とは?」をお読みください。

つまり相続税を軽くするには、単純に「課税遺産総額」を少なくすればいいんですね。

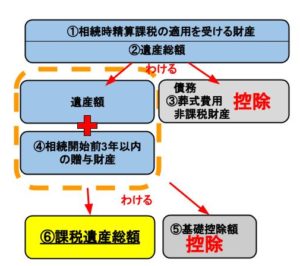

課税遺産総額のイメージは、こんな感じです。

上の図から見てわかるように、相続税がかかる課税遺産総額には葬式費用(③)は含まれていません。

葬式費用が高くついても、本当に支払った葬式費用なら控除できるため「ソン」なことばかりじゃないんですよ。

葬式費用で相続税は削減できる、ことを覚えておいて下さい。

葬式費用のなかでも控除できるものとできないものがあります。葬式費用で相続税を少なくしたいと考えている方は、「葬式費用で相続税が安くなる!?」をお読みください。

まだある!相続税の課税対象から控除できるものとは?

余談ですが、相続税の課税対象から控除できるものは葬式費用だけではありません。

ここでは葬儀費用のほかに相続税の課税対象から控除できる対象について解説します。

遺産総額から差し引くことができる債務

債務とは、亡くなった方の借金などのことです。

また先ほど説明した準確定申告で、亡くなった方の所得税を代わりに支払った場合も債務として計上し、遺産総額から差し引くことができます。

そのほか亡くなった方の未払いの医療費や、住宅ローンの残額などもこれに該当します。

相続税がかからない非課税財産

相続税がかからない非課税財産は、遺産総額から差し引くことができます。

非課税財産とは、次のとおりです。

- 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

- 宗教、慈善、学術、その他公益を目的とする事業を行う一定の個人などが相続や遺贈によって取得した財産で公益を目的とする事業に使われることが確実なもの

- 心身障害者共済制度に基づいて支給される給付金を受ける権利

- 相続によって取得したとみなされる生命保険金のうち500万円に法定相続人の数を掛けた金額までの部分

- 相続や遺贈によってもらったとみなされる退職手当金等のうち500万円に法定相続人の数を掛けた金額までの部分

- 個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの

- 相続や遺贈によって取得した財産で相続税の申告期限までに国又は地方公共団体や公益を目的とする事業を行う特定の法人に寄附したもの

※国税庁ホームページより抜粋

このなかでも4と5に該当する方は、比較的多いのではないでしょうか。

たとえば生命保険に加入していた夫が亡くなってしまった場合、死亡保険金が下りますね。死亡保険金は遺族の生活保障をするという意味あいがあるため、すべてが課税対象とはなりません。

また死亡退職金(死亡手当金)を遺族が受け取った場合にも控除があります。

生命保険と死亡退職金で控除できる金額は、次のとおりです。

生命保険と死亡退職金で控除できる金額=500万円×法定相続人の人数

もし生命保険と死亡退職金を両方受け取った場合は、それぞれに非課税枠があります。

このように葬式費用だけでなく、相続税の課税対象から控除できるものもあるんですよ。

葬式費用は確定申告できない!でも相続税を減らすことはできる

この記事では、葬式費用が控除できる相続税について解説してきました。

葬式費用の税控除に関するポイントは、4つあります。

- 葬式費用は確定申告できない

- 亡くなった方の確定申告は4カ月以内にしなければならない

- 葬式費用は相続財産から差し引くことができる(相続税が軽くなる)

- 葬式費用のほかにも控除できる対象もある

相続税は基礎控除が引き下げられたこともあり、今まで申告の対象にならなかった人も対象になる確率が高くなりました。

相続税の控除を行うことで、課税対象である相続財産を少なくできる可能性があります。

でもそんな知識がないし、勉強しているヒマもない・・・

という人は、相続税に明るい税理士さんに相談してみるのもいいかもしれません。

この記事がお役に立ちましたら、ぜひほかの方にもシェアしてくださいね♪